Nuevas autoliquidaciones rectificativas de IVA: Errare humanum est… y Hacienda lo sabe

Errar es de humanos, es algo inherente a nuestra naturaleza y la Agencia Tributaria lo sabe. Por este motivo, la Ley 13/2023, de 24 de mayo, estableció la posibilidad de implantar un sistema único para la corrección de las autoliquidaciones, mediante la nueva figura de la autoliquidación rectificativa que sustituye al actual sistema dual de autoliquidación complementaria- para situaciones en que quien se ve afectada es la propia Administración- y solicitud de rectificación de autoliquidaciones -para aquellas situaciones en que el contribuyente es el perjudicado-, en aquellos tributos en que su normativa reglamentaria expresamente lo prevea.

De esta forma, mediante la presentación de una autoliquidación rectificativa el contribuyente, podrá rectificar, completar o modificar la autoliquidación presentada con anterioridad, con independencia del resultado de la misma, sin necesidad de esperar, en el caso de solicitud de rectificación, una resolución administrativa.

Nuevo modelo 303 a utilizar a partir del 1 de octubre de 2024

El primer impuesto en el que se ha regulado el uso de las autoliquidaciones es el Impuesto sobre el Valor Añadido, mediante la introducción en su reglamento, de un nuevo artículo 74 bis que introduce la autoliquidación rectificativa como la vía general para rectificar, completar o modificar la autoliquidación presentada con anterioridad, dejando a un lado el sistema dual de autoliquidación complementaria y solicitud de rectificación de autoliquidaciones comentado anteriormente.

La Orden HAC/819/2024, de 30 de julio, aprobóo este nuevo modelo de autoliquidación rectificativa de IVA que entra en vigor a partir del mes de octubre. Sus características son las siguientes:

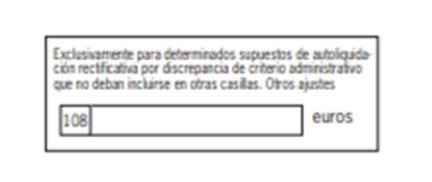

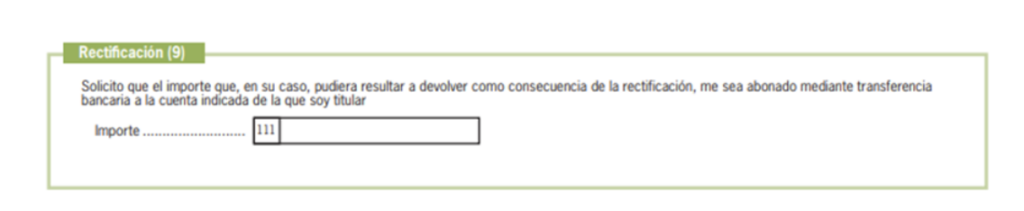

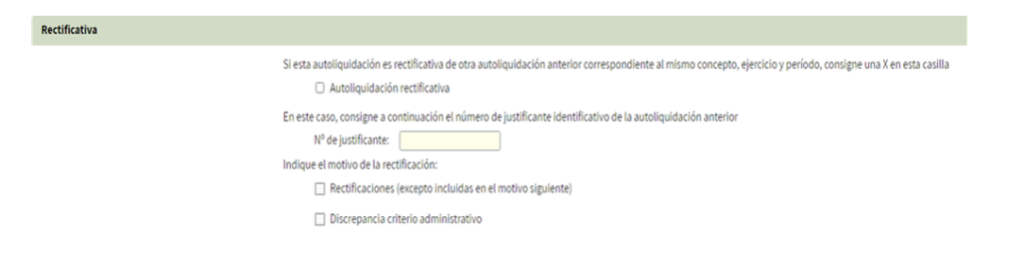

Esta orden introduce en el modelo de declaración 303, además de las necesarias casillas para identificar la autoliquidación rectificativa, y en su caso, las causas que la motivan, dos nuevas casillas.

- Casilla 108: tiene por objeto permitir aquellas rectificaciones para las que no exista una casilla específica en el modelo. Esta casilla exclusivamente se podrá cumplimentar en aquellos casos en los que la autoliquidación rectificativa se deba a una discrepancia de criterio administrativo cuyo ajuste no pueda realizarse a través del resto de casillas del modelo. El importe de este ajuste se tendrá en cuenta en el cálculo del resultado de la autoliquidación (casilla 69).

- Casilla 111: se crea para permitir que, en los casos de solicitudes de devolución, el contribuyente pueda diferenciar las que derivan de la aplicación de la normativa del Impuesto de aquellas que puedan corresponderse con una solicitud de ingresos indebidos teniendo en cuenta el diferente régimen de unas y otras devoluciones.

Además, se incorporan al modelo dos motivos de rectificación:

- Rectificaciones. Incluye todos los motivos de rectificación distintos de la discrepancia de criterio administrativo, también la rectificación por eventual vulneración de una norma de rango superior.

- Discrepancia criterio administrativo. Incluye los supuestos en que, no existiendo vulneración de norma de rango superior, existe discrepancia en la interpretación de la misma.

Ahora bien, es importante aclarar que las autoliquidaciones rectificativas no permitirán al contribuyente la presentación de documentación ni efectuar alegaciones en el propio modelo, por lo que creemos casi con toda seguridad, que la presentación de una autoliquidación rectificativa, llevará aparejada en la inmensa mayoría de los casos una comprobación de los cambios realizados en la autoliquidación, especialmente en aquellos casos en que el resultado de la nueva autoliquidación resulte a favor del contribuyente.

Asimismo, en este nuevo modelo se ha eliminado la alusión a la autoliquidación complementaria, que se ha sustituido por completo por la autoliquidación rectificativa tanto si el resultado de la modificación es a favor de la Administración como si es a favor del sujeto pasivo.

Excepciones al uso de la autoliquidación rectificativa

Este nuevo sistema de rectificación se configura como el procedimiento general para rectificar, completar o modificar la autoliquidación presentada con anterioridad con dos excepciones:

- Rectificaciones de cuotas indebidamente repercutidas a otros obligados tributarios y sea el sujeto repercutido quiera instar la rectificación de la autoliquidación del sujeto que le realizó la repercusión.

- Modificaciones de cuotas correspondientes a operaciones acogidas a los regímenes especiales.

Cuando el motivo de la rectificación alegado sea la eventual vulneración por la norma aplicada en la autoliquidación previa de los preceptos de otra norma de rango superior, la rectificación se podrá efectuar bien mediante la presentación de una autoliquidación rectificativa o bien mediante el tradicional procedimiento de solicitud de rectificación de autoliquidaciones.

Si bien, ambos procedimientos permiten la rectificación para estos supuestos, sólo el segundo permitirá la presentación de documentación justificativa del motivo de la rectificación. Si este motivo concurriese con otros de distinta naturaleza, por estos últimos el obligado tributario deberá presentar una autoliquidación rectificativa.

Primera utilización del nuevo modelo de autoliquidación rectificativa

La orden que aprobó el nuevo modelo de autoliquidación entró en vigor al día siguiente de su publicación en el BOE, es decir, el 6 de agosto de 2024, por tanto el nuevo modelo de autoliquidación se aplicará por primera vez:

- A las autoliquidaciones del Impuesto sobre el Valor Añadido, modelo 303, correspondientes al mes de septiembre de 2024 para los sujetos pasivos con periodo de liquidación mensual.

- A las autoliquidaciones correspondientes al tercer trimestre de 2024 para los sujetos pasivos con periodo de liquidación trimestral.

Por lo tanto, no podrán rectificarse a través del nuevo modelo las autoliquidaciones de periodos anteriores a septiembre de 2024, para los sujetos pasivos con periodo de liquidación mensual, o al tercer trimestre de 2024 para los sujetos pasivos con periodo de liquidación trimestral.

Prácticamente inmersos ya en la presentación de las declaraciones del tercer trimestre del año, tenemos que tener en cuenta estas modificaciones introducidas en el modelo de declaración, que esperemos que en la mayoría de los casos, nos vengan a evitar a los asesores fiscales de la presentación de los escritos de rectificación de autoliquidación que tanto nos complican la gestión de las declaraciones ya presentadas.

Para cualquier duda sobre este nuevo tipo de autoliquidación o cualquier otro tema fiscal puedes contactarnos en info@asesoriabisse.com