RENDIMIENTOS DEL TRABAJO EN ESPECIE

La Ley 26/2014, de 27 de noviembre, por la que se modifican la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas, el texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo, y otras normas tributarias, (en adelante, Ley de Reforma) introdujo una serie de modificaciones en relación con los rendimientos del trabajo, y en especial, con los rendimientos del trabajo en especie, tanto por su condición de renta exenta como por su valoración a efectos del Impuesto.

A continuación, se detallan las modificaciones introducidas con efectos 1 de enero de 2015, siendo de aplicación en la actual declaración de la Renta 2015.

I. RENDIMIENTOS DEL TRABAJO EN ESPECIE

La Ley del Impuesto sobre la Renta de Personas Físicas, en su artículo 42.1, recoge la definición de los rendimientos del trabajo en especie en los siguientes términos: la utilización, consumo u obtención por parte del empleado, para sus fines particulares, de bienes, derechos o servicios de forma gratuita o por un precio inferior al normal de mercado, aun cuando la contratación de tales bienes, derechos o servicios no supongan un gasto real para el empleador que los concede. De lo anterior, se deduce que dos son las características de los rendimientos del trabajo en especie:

De lo anterior, se deduce que dos son las características de los rendimientos del trabajo en especie:

1. Su materialización necesariamente en bienes, derechos o servicios, no en cantidades dinerarias.

A este respecto, si el pagador/empleador entrega al contribuyente importes en metálico para que éste adquiera los bienes, derechos o servicios, tales rendimientos del trabajo tendrán la consideración de rendimiento dinerario y, por ende, serán de aplicación las reglas establecidas para rendimientos en especie.

Idéntica consideración tendrán los bienes, derechos o servicios recibidos en los supuestos de mediación de pago, esto es, supuestos en los que el empleador se limita a abonar a un tercero una cantidad por cuenta y orden del empleado. En estos casos, las cantidades abonadas por el empleador a un tercero no tendrán la condición de rentas en especie para el empleado, sino que se considerarán como aplicación de los rendimientos del trabajo dinerarios a un determinado concepto de gasto, salvo que la retribución en especie estuviera así pactada con los empleados por el convenio colectivo o por el propio contrato de trabajo.

2. El uso, en sentido amplio, de tales bienes, derechos o servicios para la satisfacción de fines particulares del empleado.

II. RENDIMIENTOS DEL TRABAJO EN ESPECIE NO SUJETOS VERSUS SUJETOS Y EXENTOS. NOVEDADES 2015

La Ley de Reforma introdujo una modificación con respecto a la condición de rendimientos del trabajo en especie de ciertas rentas percibidas por el empleado, reduciendo los supuestos de no sujeción a costa de incrementar los de sujeción y exención de los rendimientos del trabajo en especie.

Sobre los rendimientos del trabajo en especie exentos, el contribuyente debe declararlos en su declaración de la Renta, aunque no tribute por ellos.

Tras la modificación introducida, únicamente se establecen dos supuestos de no sujeción del Impuesto relativos a las rentas en especie percibidas por el empleado (artículo 42.2 de la Ley del IRPF):

1. Cantidades destinadas por el empleador a la actualización, capacitación o reciclaje del personal empleado.

No tendrán la consideración de rendimientos del trabajo en especie las actividades formativas que reciban los empleados para actualizaciones, capacitaciones o reciclajes que vengan exigidos por el desarrollo de sus funciones o por las características del puesto de trabajo.

Debe tenerse en cuenta que tales actividades formativas deben estar financiadas directamente por los empleadores, aun cuando su prestación pueda ser efectuada por otras personas o entidades especializadas (artículo 44 RIRPF). Además, si el desarrollo de tales actividades formativas comporta desplazamientos de los empleadores, las dietas o asignaciones que se les satisfagan para resarcir los gastos de locomoción, de manutención y de estancia en que éstos, los empleados, hayan incurrido quedarán exceptuadas de gravamen de acuerdo con lo dispuesto en el artículo 9 RIRPF.

2. Primas o cuotas satisfechas por el empleador en virtud de contrato de seguro de accidente laboral o de responsabilidad civil del empleado.

No tendrán la consideración de rendimientos del trabajo en especie las primas o cuotas satisfechas por el empleador en virtud de contrato de seguro que cubra única y exclusivamente el riesgo de accidente laboral, o que cubra la responsabilidad civil en que puedan incurrir los empleados en su prestación de servicios.

Con respecto a los rendimientos del trabajo en especie sujetos y exentos del Impuesto, quedan finalmente recogidos dentro del apartado 3 del artículo 42 de la Ley del IRPF los siguientes:

1. Las entregas a empleados de productos a precios rebajados que se realicen en cantinas o comedores de empresa o economatos de carácter social.

2. La utilización de los bienes destinados a los servicios sociales y culturales del personal empleado.

Las primas o cuotas satisfechas a entidades aseguradoras para la cobertura de enfermedad, cuando se cumplan los requisitos y límites establecidos legalmente.

3. La prestación del servicio de educación preescolar, infantil, primaria, secundaria obligatoria, bachillerato y formación profesional por centros educativos autorizados, a los hijos de sus empleados, con carácter gratuito o por precio inferior al normal de mercado.

4. Las cantidades satisfechas a las entidades encargadas de prestar el servicio público de transporte colectivo de viajeros con la finalidad de favorecer el desplazamiento de los empleados entre su lugar de residencia y el centro de trabajo, con el límite de 1.500 euros anuales para cada trabajador.

5. La entrega a los trabajadores en activo, de forma gratuita o por precio inferior al normal de mercado, de acciones o participaciones de la propia empresa o de otras empresas del grupo, en la parte que no exceda, para el conjunto de las entregadas a cada trabajador, de 12.000 euros anuales, siempre que la oferta se realice en las mismas condiciones para todos los trabajadores de la empresa, grupo o subgrupos de empresa.

Como novedad, desde 1 de enero de 2015, pasan a ser considerados rendimientos del trabajo sujetos y no exentos del Impuesto los gastos e inversiones efectuadas para habituar a los empleados en la utilización de las nuevas tecnologías de la comunicación y de la información, cuando su utilización solo pueda realizarse fuera del lugar y horario de trabajo.

Por último, en relación con la composición del salario de los trabajadores, conviene recordar el artículo 26 del Texto refundido de la Ley del Estatuto de los Trabajadores, aprobado por el Real Decreto Legislativo 1/1995, de 24 de marzo, por el cual se establece que el salario en especie no puede superar el 30% de las percepciones salariales del trabajador.

III. NORMAS DE VALORACIÓN DE LOS RENDIMIENTOS DEL TRABAJO EN ESPECIE. NOVEDADES 2015

Los rendimientos del trabajo en especie sujetos y no exentos quedan sujetos al Impuesto, a la tarifa progresiva general.

Sobre la valoración de estos rendimientos, ésta viene determinada, con carácter general, por el valor normal de mercado de los mismos. Sin embargo, el artículo 43 de la Ley del IRPF establece una serie de normas de valoración especiales en relación con determinados bienes, como son la utilización de vivienda y de vehículos para fines particulares.

Teniendo en cuenta que el presente documento versa sobre las novedades introducidas con efectos en la declaración de la Renta 2015, debemos ceñirnos a los cambios aprobados con respecto al artículo 43 de la Ley del IRPF:

1. Retribución en especie por utilización de vivienda:

a) En el caso de inmuebles, propiedad del pagador, localizados en municipios en los que los valores catastrales hayan sido revisados o modificados, o determinados mediante un procedimiento de valoración colectiva de carácter general, de conformidad con la normativa catastral, y hayan entrado en vigor en el período impositivo o en el plazo de los diez períodos impositivos anteriores, el importe de la valoración de la retribución en especie será del 5% del valor catastral. En caso contrario, se aplicará el 10% del valor catastral.

Nuevamente, de forma indirecta, se produce un incremento de la tributación, ya que la última revisión catastral que se llevó a cabo con carácter generalizado se produjo con fecha de efectos 1 de enero de 1994, por lo que muchos de los inmuebles que quedaban acogidos al 5% del valor catastral, pasan a valorarse al 10% del valor catastral.

b) Para el supuesto en el que, a la fecha de devengo del Impuesto, el inmueble careciera de valor catastral o éste no se hubiera notificado al titular, desaparece la remisión a la Ley del Impuesto sobre el Patrimonio, estableciendo como criterio de valoración el 5% del mayor de los siguientes valores: el 50% de valor comprobado por la Administración a efectos de otros tributos o el precio, contraprestación o valor de la adquisición.

2. Retribución en especie por el uso de vehículos para fines particulares:

a) Vehículos energéticamente eficientes: posibilidad de reducir en un 30% la valoración de la retribución en especie por la utilización de un vehículo que reúna esta característica, en las condiciones que se establezcan en el reglamento de IRPF.

No existe en la Ley del IRPF un concepto de vehículo considerado eficiente energéticamente, siendo el Reglamento del Impuesto, en su artículo 48 bis, el que aclara los términos de la presente reducción.

Para finalizar, no hay que olvidar que, para el cálculo del rendimiento íntegro, a la valoración de la retribución en especie se adicionará el ingreso a cuenta, salvo que su importe hubiera sido repercutido al perceptor de la renta.

A efectos de información para el contribuyente, el retenedor u obligado a ingresar a cuenta deberá expedir a favor del contribuyente certificación acreditativa de las retenciones practicadas o de los ingresos a cuenta efectuados, así como de los restantes datos que deben incluirse en el resumen anual de retenciones e ingresos a cuenta del IRPF (modelo 190). La citada certificación deberá ponerse a disposición del contribuyente con anterioridad a la apertura del plazo de comunicación o de declaración por el Impuesto.

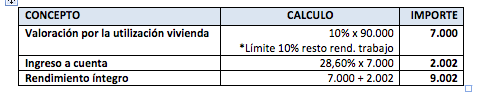

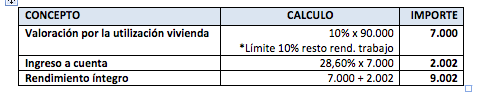

III.1 SUPUESTO PRÁCTICO DE RETRIBUCIÓN EN ESPECIE. UTILIZACIÓN DE VIVIENDA

Ejemplo:

Una sociedad constructora es propietaria de una vivienda situada en Alicante, con valor catastral de 90.000 euros, siendo la última revisión catastral realizada en el municipio en el ejercicio 2.001.

En dicha vivienda ha residido durante todo el ejercicio 2.015 una empleada de la sociedad, cuyas retribuciones del trabajo, sin incluir la retribución en especie por vivienda, ascienden a 70.000 euros anuales. La sociedad no le ha repercutido cantidad alguna en concepto de ingreso a cuenta en la nómina por la utilización de la vivienda.

Determinar la valoración de la retribución en especie, así como el ingreso a cuenta a realizar por la sociedad empleadora, siendo del 28,60% el tipo de retención para 2015.

Solución:

En un principio, la valoración de la utilización de vivienda ascendería al 10% del valor catastral de la vivienda, puesto que la vivienda es propiedad de la sociedad y la última revisión catastral se produjo hace más de diez períodos impositivos (2.001), no pudiéndose aplicar el porcentaje del 5% sobre el valor catastral.

Pero opera el límite del artículo 43.1.1ª a) LIRPF, ya que la valoración supera el 10% de las restantes contraprestaciones del trabajo obtenidas por el contribuyente:

Límite art. 43.1.1ª.a) de la Ley del IRPF: 70.000 * 0,10 = 7.000

9.000 > 7.000, por lo que se ha de aplicar el límite, determinando como valor de la retribución en especie 7.000 euros

El Rendimiento íntegro a declarar en relación con la retribución en especie es la valoración de la utilización de vivienda, 7.000 euros, más el ingreso a cuenta efectuado por la empresa, puesto que no le fue repercutido por parte de ésta.

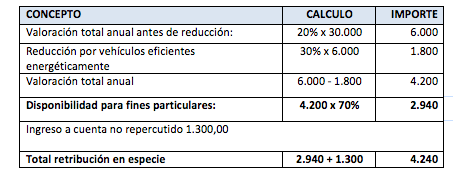

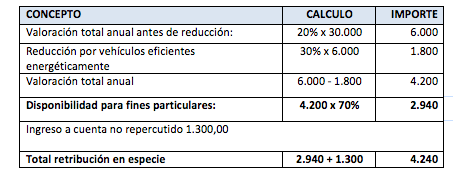

III.2 SUPUESTO PRÁCTICO DE RETRIBUCIÓN EN ESPECIE. UTILIZACIÓN DE VEHÍCULOS

Ejemplo:

Una sociedad cede a un empleado de su empresa un vehículo para que pueda utilizarlo para fines laborales, así como para usos particulares. En base a la naturaleza y características de su puesto de trabajo, se estima que el porcentaje de utilización del vehículo para fines laborales de la empresa es del 30%.

El coste de adquisición para la empresa de dicho vehículo ascendió a un importe de 30.000 euros. El automóvil es un Vehículo eléctrico de batería (BEV) (art. 48bis del Reglamento del IRPF – vehículo eficiente energéticamente-).

Determinar el importe de la retribución en especie correspondiente a la utilización del automóvil en el ejercicio 2015, teniendo en cuenta que los ingresos a cuenta por esta retribución en especie ascendieron a 1.300 euros y que la sociedad no los repercutió al trabajador.

Solución:

El vehículo es utilizado por el empleado para fines laborales y particulares, por lo que es necesario distinguir entre:

1. La utilización del vehículo para fines laborales (un 30%): no constituye retribución en especie.

2. La utilización para fines particulares: sí constituye retribución en especie, con independencia de que exista o no utilización efectiva del mismo para fines particulares.

La disponibilidad para fines particulares asciende a: 100% – 30% = 70%.

Valor de la retribución en especie:

De lo anterior, se deduce que dos son las características de los rendimientos del trabajo en especie:

De lo anterior, se deduce que dos son las características de los rendimientos del trabajo en especie: