Introducción

El pasado 28 de noviembre se ha publicado en el BOE la Ley 26/2014, por la que se modifican la ley 35/2006, de 28 de noviembre, el texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo y otras normas tributarias.

En el Impuesto sobre la Renta (IRPF) los cambios son importantes. Si bien se sigue con la misma estructura, se rebaja la tarifa estatal en dos fases, primero para 2015 y, definitivamente, con efectos en 2016. Esta rebaja, unida a algunos beneficios familiares, es importante si comparamos 2016 con 2014, incluso en muchos casos si lo hacemos con 2011, aunque todo va a depender de la utilización que las Comunidades Autónomas hagan de su capacidad normativa que, como es sabido, es amplia y afecta a elementos tan importantes como la tarifa que se aplica a la base liquidable general, a los mínimos personales y familiares o a las deducciones.

En el Impuesto sobre la Renta de no Residentes (IRNR), las modificaciones obedecen a la adaptación a los nuevos tipos del IRPF y del Impuesto sobre Sociedades, al cambio de referencias por haber quedado obsoletas y alguna mejora técnica para adaptarnos a la jurisprudencia comunitaria.

2. Modificaciones en el Impuesto sobre la Renta de las Personas Físicas

2.1 Exenciones

Indemnizaciones por despido

�La exención se aplica como con la norma vigente, pero se limita el importe exento a un máximo de 180.000 euros. A la parte no exenta, como ahora, se le puede aplicar la reducción por irregularidad, también con los límites ahora establecidos: base máxima de la renta reducible de 300.000 euros y, menor aún, si la parte no exenta excediera de 700.000 euros. A partir de 2015 el porcentaje de irregularidad, como luego veremos, pasa del 40 al 30%.

�La entrada en vigor de esta limitación de la exención es para los despidos producidos a partir del 01- 08-14, excepto en el caso de los que se produzcan como consecuencia de ERE’s o despidos

colectivos aprobados o comunicados, respectivamente, antes de dicha fecha.

Dividendos Se suprime la exención de los primeros 1.500 euros de dividendos. Extinción del régimen matrimonial de separación de bienes. Se aclara que cuando se producen compensaciones entre cónyuges por imposición legal o judicial distintas de la pensión compensatoria, el cónyuge que paga no puede reducir su base por esa compensación. Además, dicha compensación no es renta del trabajo ni de ninguna otra fuente para el perceptor y no estará sujeta la ganancia para el cónyuge que compensa si lo que entrega es un bien o derecho, pero se conserva valor y fecha de adquisición en el que lo recibe. Dación en pago (por el Real Decreto-ley 8/2014 con efectos desde 01-01-14) Se declaran exentas las ganancias que se pongan de manifiesto cuando se produzca la dación en pago (también ejecuciones hipotecarias o notariales) de la vivienda habitual del deudor o de su garante para cancelar deudas garantizadas con hipoteca sobre la misma, siempre que el crédito haya sido concedido por entidad bancaria o similar, si el propietario no tiene bienes o derechos suficientes para pagar. Hasta ahora solo se eximía de tributación en caso de dación en pago por contribuyentes que se encontrasen en el nivel de exclusión social.

Transmisiones de bienes por mayores de 65 años

Se pueden excluir de gravamen las ganancias patrimoniales correspondientes puestas de manifiesto en la transmisión de elementos patrimoniales de personas mayores de 65 años si con el producto se constituye una renta vitalicia asegurada a su favor, en el plazo máximo de 6 meses, siendo el máximo importe que se puede destinar a constituir dicha renta de 240.000 euros.

Prestaciones derivadas de aportaciones a patrimonios protegidos a favor de personas con discapacidad Como hasta ahora quedan exentos los rendimientos del trabajo derivados de prestaciones obtenidas en forma de renta, siempre que tengan su origen en aportaciones a sistemas de previsión social constituidos a favor de personas con discapacidad y los derivados de las aportaciones a patrimonios protegidos de las personas con discapacidad, hasta un importe máximo anual de 3 veces el indicador público de renta de efectos múltiples (IPREM) (hasta ahora este límite era conjunto para las aportaciones y prestaciones).

Becas concedidas por fundaciones bancarias

Quedan exentas las becas concedidas por fundaciones bancarias para cursar estudios reglados, tanto en España como en el extranjero, en todos los niveles y grados del sistema educativo, para la investigación en el ámbito del RD 63/2006, por el que se aprueba el Estatuto del personal investigador en formación y las concedidas con fines de investigación a funcionarios y demás personal al servicio de las Administraciones Públicas y al personal docente e investigador de las Universidades (hasta ahora la exención se aplicaba cuando estas becas se concedían por las entidades sin ánimo de lucro de la Ley 49/2002).

Tripulantes de determinados buques de pesca

Exención del 50 por ciento de los rendimientos del trabajo personal que se hayan devengado con ocasión de la navegación realizada en tales buques, siempre que se trate de tripulantes de los buques de pesca que, enarbolando pabellón español, estén inscritos en el registro de la flota pesquera comunitaria y la empresa propietaria en el Registro Especial de Empresas de Buques de Pesca Españoles.

2.2. Reglas de imputación

Ayudas públicas

Estas ganancias patrimoniales se imputarán al período del cobro, en lugar de hacerlo, como con la norma vigente, cuando se produce la alteración patrimonial, que es en el momento en el que se reconoce el derecho a percibirlas.

Se siguen manteniendo las reglas especiales para ayudas por compensación de defectos estructurales de la vivienda, las de los planes estatales de acceso a la primera vivienda y las ayudas a los titulares de bienes del Patrimonio Histórico Artístico.

Pérdidas derivadas de créditos no cobrados Como existe el problema de créditos vencidos y no cobrados en los que no se puede imputar la pérdida porque no es firme la insolvencia del deudor, porque sigue existiendo un derecho que, solo en teoría, se puede cobrar (se podría si se le descubrieran bienes o derechos al deudor), ahora se establece la imputación de la pérdida desde que se producen determinas circunstancias (naturalmente, si luego se cobra, se imputa la ganancia en el momento del cobro):

�Eficacia de la quita establecida en acuerdos de refinanciación judicialmente homologables. �Eficacia del convenio en el que se acuerde una quita. �Conclusión del concurso sin que se haya satisfecho el crédito. �Paso de un año desde el inicio de un procedimiento judicial, distinto del concursal, sin cobrar. Este plazo se tendrá en cuenta cuando el año se cumpla ya en 2015.

2.3. Reducción por irregularidad

�La corrección por irregularidad de todo tipo de rendimientos se realizará con un porcentaje de reducción de los rendimientos del 30%, en lugar del 40% que se aplica con la norma vigente.

�La base de los rendimientos sobre los que se aplica la irregularidad será, como máximo, de 300.000 euros, luego la máxima reducción podrá ser de 90.000 euros. Con la norma vigente solo se limitaba la reducción de rendimientos del trabajo.

�Para aplicar la reducción, los rendimientos han de imputarse a un solo período impositivo cuando, hasta ahora, era posible cobrarlos de forma fraccionada, siempre que el número de años de

generación dividido entre el número de los períodos de fraccionamiento sea mayor que 2. No obstante, si se percibe ya una fracción en 2014, por el resto de fracciones dará lugar a la reducción del 30 por 100, con las especialidades que veremos para las indemnizaciones laborales.

2.4. Rendimientos del trabajo

Gastos deducibles

�La reducción de los rendimientos del trabajo se suprime con carácter general, pero se establece un importe de 2.000 euros de gastos sin justificación (otros 2.000 más si son trabajadores con movilidad geográfica), sin que por este concepto pueda llegarse a un rendimiento neto negativo. Las personas discapacitadas que sean trabajadores activos podrán deducir otros 3.500 euros, y 7.750 euros si además necesitan ayuda de terceras personas, tienen movilidad reducida o el grado de discapacidad supera el 65%. Desaparece la reducción para los trabajadores activos mayores de 65 años.

�En caso de trabajadores que hubieran tenido derecho a aplicar en 2014 la reducción por movilidad geográfica y les corresponda aplicarla también en el ejercicio siguiente, por norma transitoria podrán hacerlo en 2015 conforme a la norma vigente en la actualidad.

Reducción Solo podrán aplicarla los contribuyentes con rendimientos netos inferiores a 14.450 euros y será de 3.700 euros para los que tengan rendimientos netos de hasta 11.250 euros, siendo decreciente hasta los rendimientos de 14.450 euros.

Reducción por irregularidad con generación superior a dos años

Distintos de los provenientes de la extinción de la relación laboral o mercantil. Se han de imputar a un único período (no se pueden fraccionar) pero, los anteriores a 01-01-15 que

se perciban fraccionados y hayan cobrado una fracción antes de dicha fecha, podrán reducir en las fracciones de 2015 y siguientes. No se aplica si en 5 ejercicios anteriores se hubieran percibido otros también generados en más de 2 años y se redujeron.

Cuando se ejerciten opciones de compra sobre acciones por los trabajadores, concedidas antes de 01- 01-15, después de dicha fecha, siempre que hubieran transcurrido más de 2 años y no se concedieron anualmente, podrán aplicar la reducción por irregularidad aunque el contribuyente hubiera obtenido los rendimientos con período de generación superior a dos años, si bien aplicando el límite especial para las opciones sobre acciones en función del salario medio de los declarantes de renta que está

vigente ahora.

�Provenientes de extinción de la relación laboral: se pueden reducir aunque se fraccionen si (período de generación/nº años fraccionamiento) > 2. No se impide la reducción por haber percibido otro rendimiento en 5 años anteriores con período de generación de más de 2 años y haberlo reducido.

Limitación extra para estas indemnizaciones si superan los 700.000 euros no exentos. Reducción =0,3 x [300.000-(Indemnización-700.000)], por lo que no se aplica ninguna reducción si la

indemnización supera 1.000.000 de euros. No se aplica el límite si la extinción de la relación es anterior a 01-01-13.

�Provenientes de la extinción de relación mercantil: no se pueden reducir si se fraccionan, salvo que la extinción de la relación sea anterior a 01-08-14. No se pueden reducir si se cobró en 5 años anteriores otro rendimiento con período de generación de más de 2 años y se redujo. Limitación extra para estas indemnizaciones si superan los 700.000 euros no exentos. Reducción = 0,3 x [300.000-(Indemnización-700.000)] por lo que no se aplica reducción alguna si la indemnización ≥ 1.000.000€. Pero no se aplica la limitación si la extinción de la relación es anterior a 01-01-13

Rendimientos de trabajo en especie que no tributan Para aplicar la exención de los rendimientos del trabajo en especie que consisten en la entrega gratuita o a precio inferior al de mercado de acciones de la empresa a los trabajadores, deberán de concederse a todos los trabajadores de la entidad.

Valoración de la cesión de vivienda propiedad del pagador

Como con la norma vigente, la valoración será, en general del 10% del valor catastral, y se aplicará el 5% cuando el valor haya sido revisado y haya entrado en vigor el nuevo valor en el período impositivo o en los 10 anteriores (ahora es cuando se revisó a partir de 01-01-94).

Valoración de la cesión de uso de vehículos Cuando la empresa ceda el uso del vehículo al trabajador, se seguirá valorando igual que con la norma actual (20% del coste de adquisición), pero si se cede un vehículo considerado eficiente energéticamente, dicha valoración se podrá reducir hasta en un 30%, según los términos que se concreten en desarrollo reglamentario. Si se aplicara la norma de valoración prevista para empresas dedicadas al automóvil, también se podrá producir la reducción anterior.

2.5. Rendimientos del capital inmobiliario e imputación de rentas inmobiliarias

Rendimiento neto de arrendamiento de viviendas

El porcentaje general de reducción del rendimiento neto se mantiene en el 60% suprimiéndose la reducción del 100% aplicable al alquiler de vivienda a jóvenes y, además, desaparece el régimen transitorio del alquiler de vivienda a jóvenes. Por lo tanto, un propietario de vivienda, con un inquilino menor de 35 años antes de 2011 y que a pesar de ser ya mayor de 30 venía reduciéndose al 100%, tras la reforma tendrá que aplicar la reducción del 60% como cualquier otro.

Imputación de rentas inmobiliarias Hasta ahora se venía imputando la renta al 2% del valor catastral, en general, y al 1,1% si el valor catastral del inmueble había sido revisado y entrado en vigor el nuevo con posterioridad al 01-01-94. Desde 2015, este porcentaje del 1,1% se aplicará si ha entrado en vigor el revisado en el propio ejercicio de declaración o en los 10 anteriores.

2.6. Rendimientos del capital mobiliario

Distribución de la prima de emisión de acciones

Si se distribuye la prima de emisión en una sociedad cotizada, todo sigue como en la norma vigente, el importe recibido minora el valor de la cartera hasta su anulación y el exceso tributa como rendimiento del capital mobiliario.

A partir de 01-01-15, si se distribuye la prima de una entidad que no cotiza, el socio tendrá que tributar por el importe que perciba o por el valor de mercado del bien o derecho recibido con el límite de la diferencia entre el importe de los fondos propios según el balance del último ejercicio cerrado antes de la distribución y su valor de adquisición. Para calcular los fondos propios habría que restar los beneficios repartidos desde la fecha del balance hasta la distribución de la prima y las reservas indisponibles generadas después de la adquisición de la participación. Si se percibiera más, el resto minorará el valor de las acciones.

Si se tributa por la distribución de la prima y después se vuelven a percibir dividendos de esas acciones, dichos dividendos reducirán el coste de esa cartera hasta el límite de los rendimientos netos del capital mobiliario previamente computados.

Reducción de capital con devolución de aportaciones que no proceda de beneficios no distribuidos Hasta ahora, en todo caso, reducía el valor de adquisición de la cartera y solo el exceso tributaba como rendimiento del capital mobiliario. Con la reforma, si se trata de reducción de capital en una entidad que no cotiza, al igual que lo que se prevé para la prima de emisión, el importe recibido tributa como rendimiento del capital mobiliario, con el límite del incremento proporcional de los fondos propios entre el último ejercicio cerrado antes de la reducción y el valor de adquisición. El exceso reducirá el valor de adquisición de las participaciones.

Si se tributa por la reducción de capital y después se vuelven a percibir dividendos de esas acciones, dichos dividendos reducirán el coste de esa cartera hasta el límite de los rendimientos netos del capital mobiliario previamente computados.

Planes de ahorro a largo plazo Son contratos entre el contribuyente con una entidad aseguradora, Seguros Individuales de Ahorro a Largo Plazo (SIALP), o con una entidad de crédito, Cuentas Individuales de Ahorro a Largo Plazo (CIALP), en los que el contribuyente aporta un máximo anual de 5.000 euros, solo puede rescatar en forma de capital y se le garantiza recuperar, como mínimo el 85% de las aportaciones.

�El beneficio de estos productos de ahorros, si el importe se recupera transcurridos un mínimo de 5 años desde la primera aportación, es la exención de los rendimientos que se hayan producido. Si se producen rendimientos negativos, durante el plazo o a la extinción, no se pueden imputar hasta el período de la extinción y en la cuantía que exceda de los rendimientos exentos.

�Con norma reglamentaria se desarrollará la forma de movilización entre SIALP o entre CIALP.

�La entidad aseguradora o de crédito deberá retener al tipo establecido para los rendimientos del capital mobiliario si se incumple el plazo de recuperación de los fondos o se realicen aportaciones superiores al máximo anual de 5.000 euros.

Planes Individuales de Ahorro Sistemático (PIAS) �Se recorta el plazo de mantenimiento de estos productos (desde la primera aportación hasta la constitución de la renta vitalicia), de 10 a 5 años, para que se tenga derecho a la exención. Esto se aplicará a los PIAS formalizados antes de 01-01-15.

�Se da la posibilidad de transformar los seguros de vida, formalizados antes de 01-01-07, en los que el contratante, asegurado y beneficiario sean el propio contribuyente, en PIAS, siempre que no se haya superado el límite máximo de 8.000 euros/año de primas y de importe acumulado de 240.000 euros, habiendo transcurrido al menos 5 años desde el pago de la primera prima.

Compensación de rendimientos del capital mobiliario Desaparecen ya para 2015 las compensaciones que podían aplicar los perceptores de rendimientos del capital mobiliario por cesión de capitales a terceros, y de productos de seguro contratados antes del 20-01-06, si tenían que tributar más con la ley 35/2006 que con la anterior.

Otras modificaciones �Se afina la cuantificación del rendimiento percibido por productos de seguro cuando el contrato combina contingencias de supervivencia con fallecimiento o incapacidad.

�Se aclara que en el caso de donación de activos representativos de deuda, el donante no pueda computarse el rendimiento del capital mobiliario negativo.

�Las rentas percibidas por el acreedor hipotecario, cuando se produce la incapacidad del asegurado propietario de la vivienda, para amortizar el préstamo, tendrán el mismo tratamiento que si el beneficiario hubiera sido el mismo contribuyente, esto es, rendimientos del capital mobiliario. Hasta ahora la Dirección General de Tributos interpretaba que constituía una ganancia patrimonial para la persona física.

2.7. Rendimientos de actividades económicas

Definición de rendimientos íntegros de actividades económicas

�Para intentar dar seguridad en la calificación de los rendimientos obtenidos por los socios procedentes de la entidad en la que participan, que tantos problemas ha causado desde hace algunos

años, en el caso de socios de entidades que realicen actividades profesionales, los rendimientos se calificarán como procedentes de una actividad profesional si el socio está incluido en el régimen especial de trabajadores autónomos (RETA) o en una mutualidad alternativa a este.

�Para que el arrendamiento de inmuebles se considere actividad económica, se exigirá, como ahora, que para la ordenación de medios se utilice una persona con contrato laboral y a jornada completa, suprimiéndose el requisito del local. Sin embargo, sigue sin aclararse si se trata de un requisito necesario y suficiente o solo necesario pero no suficiente.

Estimación Directa

�Ya se determinen los rendimientos en el régimen normal o en la modalidad simplificada, a estos empresarios o profesionales les son de aplicación las modificaciones que se producen en el Impuesto sobre Sociedades como la limitación de la deducibilidad de los gastos por atenciones a clientes al 1% del importe neto de la cifra de negocios, la no deducibilidad del deterioro de determinados activos afectos como inmuebles, intangibles o inversiones inmobiliarias o, en el caso de la estimación directa normal, la nueva tabla de amortización.

�Los profesionales no integrados en el RETA pueden deducir fiscalmente hasta la cuota máxima por contingencias comunes que esté establecida en cada ejercicio económico en el RETA, en concepto de cantidades satisfechas a contratos de seguro, concertados con mutualidades de previsión social que actúen como alternativas al RETA en aquella parte que tengan por objeto la cobertura de las contingencias atendidas por la Seguridad Social. Desde el año 2013, por D.A. 46ª Ley 27/2011, se sustituyó el límite de 4.500 euros por un límite temporal igual al 50% de la cuota máxima que por contingencias comunes esté establecida, en cada ejercicio económico, en el RETA.

�En el régimen de estimación directa simplificada el importe máximo de los gastos deducibles, que incluye los de difícil justificación, se limita a un máximo de 2.000 euros.

Estimación objetiva (modificaciones aplicables a partir de 2016, no en 2015)

� Magnitudes generales de corte:

· Los empresarios no podrán aplicar este método cuando el volumen de rendimientos íntegros del año anterior (en 2016 tomaremos los de 2015) sume (excepto agrícolas, ganaderas y forestales), para el conjunto de actividades económicas, más de 150.000 euros (ahora 450.000), computándose todas las operaciones, tengan o no que emitir factura. Además, también se expulsa del régimen al empresario que supere el año anterior los 75.000 euros de rendimientos íntegros por operaciones realizadas con empresarios y profesionales en las que esté obligado a emitir factura.

· En el caso de actividades agrícolas, ganaderas y forestales el importe de ingresos será de 250.000 euros (ahora 300.000).

· El volumen de compras en bienes y servicios en el ejercicio anterior no podrá superar 150.000 euros (300.000 ahora).

�Actividades que no podrán aplicar el régimen: se prevé que en 2016 la Orden Ministerial que desarrolle el método ya no incluya a las actividades de las divisiones 3, 4 y 5 de las tarifas del IAE a las que se le retiene por los ingresos (fabricación, producción y construcción).

�Magnitudes específicas de corte: la Orden Ministerial para 2016 las reducirá.

Reducciones

�Se adapta la cuantificación del rendimiento neto de los autónomos dependientes a los cambios producidos en los rendimientos del trabajo en cuanto a la sustitución de la reducción, regulada en 2014, por 2.000 euros de gastos y a la aplicación de la reducción solo para rendimientos netos inferiores a 14.450 euros.

�A estos autónomos se les permite la aplicación de lo anterior aunque perciban en el ejercicio prestaciones por desempleo, si no superan 4.000 euros, aunque no podrán ejercer actividad

económica a través de una entidad en régimen de atribución.

�Los empresarios y profesionales con rentas no exentas inferiores a 12.000 euros, incluidas las de la actividad económica, que no puedan aplicar los gastos y la reducción de los autónomos dependientes, por no cumplir los requisitos para ello, se les permite aplicar una reducción de 1.620 euros, que es decreciente entre 8.000 y 12.000 euros.

2.8. Ganancias y pérdidas patrimoniales

Transmisión de derechos de suscripción de acciones cotizadas

Hasta ahora, el importe obtenido por la transmisión de derechos de suscripción de acciones que cotizan reduce el valor de adquisición de estos valores, mientras que si proceden de valores que no cotizan tributan como ganancia patrimonial. A partir de 2017, la venta de derechos de suscripción de acciones cotizadas tributará como ganancia patrimonial.

Cálculo de la ganancia o pérdida patrimonial

�Los coeficientes de abatimiento que reducen, desde la fecha de adquisición hasta el 20-01-2006, las ganancias patrimoniales de todo tipo de bienes y derechos adquiridos antes de 31-12-94, solo se aplicarán hasta un precio de venta de hasta 400.000 euros acumulativo por todos los bienes transmitidos a partir de 2015 y adquiridos antes de 31-12-94.

�Se suprimen los coeficientes de corrección monetaria que incrementan el valor de adquisición de los inmuebles (afectos o no), según la fecha en que se adquirieron, y que aprueba la Ley de Presupuestos de cada ejercicio.

�Para la transmisión de licencias del taxi, que hasta ahora tenían una norma especial por la que se reducía la ganancia obtenida en la misma, siempre que la transmisión se efectuase por determinados motivos o a familiares, a partir de 1 de enero de 2015 esa reducción ya solo se aplicará a la parte proporcional de la ganancia patrimonial producida desde la adquisición hasta el 31-12-2014, tributando por el resto.

2.9. Integración y compensación de rentas

Renta del ahorro

Formarán parte de la renta del ahorro, como ahora, por un lado, los rendimientos típicos del capital mobiliario (con excepción de los procedentes del arrendamientos de negocios, minas, propiedad intelectual, etc.) y, por otro lado, las ganancias y pérdidas patrimoniales que se pongan de manifiesto en transmisiones. Por lo tanto, desaparecerá la distinción entre ganancias generadas hasta en un año y en más.

Compensación dentro de la base del ahorro

Si de la suma de rendimientos positivos y negativos resulta un saldo negativo, podrá compensarse en el año con el positivo de compensar ganancias y pérdidas patrimoniales, con el máximo del 25% de este último.

�Si de la suma de ganancias y pérdidas patrimoniales resulta un saldo negativo, podrá compensarse con el saldo positivo de los rendimientos del capital mobiliario, con el límite del 25% de este último.

�En ambos casos, el exceso de dicho límite que quede pendiente, podrá compensarse en los 4 ejercicios siguientes de la misma manera.

Durante los ejercicios 2015, 2016 y 2017 esta compensación entre los dos grupos de rentas de la base del ahorro estará limitada, en lugar de al porcentaje mencionado del 25%, al 10, 15 y 20%

respectivamente.

�Los saldos negativos restantes después de compensar rendimientos del capital mobiliario positivos y negativos y los negativos resultantes de compensar ganancias y pérdidas patrimoniales que van a la renta del ahorro de los años 2011 a 2014, pendientes de compensación el 01-01-15, siguen compensándose con la norma vigente en 2014 (sin comunicación entre ambos compartimentos).

�Las pérdidas derivadas de transmisiones y generadas en menos de un año, en 2011 y 2012, que estaban pendientes de compensación a 01-01-13 y aún no se hayan compensado, podrán compensarse con el saldo positivo de ganancias y pérdidas derivadas de transmisiones de 2015 y siguientes.

�Las pérdidas derivadas de transmisiones con más de un año de generación, pendientes a 31-12-14, podrán compensarse con las de esta naturaleza de los años siguientes, independientemente del plazo de generación.

�Las pérdidas patrimoniales derivadas de transmisiones patrimoniales, con generación de hasta un año, de 2013 y 2014, que queden pendientes a 01-01-15, se pueden compensar con ganancias derivadas de transmisiones generadas en 2015 y siguientes.

Compensación dentro de la base general

�El saldo negativo de integrar ganancias y pérdidas que no derivan de transmisiones puede restarse del saldo positivo de los rendimientos que van a la base general con un máximo del 25% de estos (ahora solo un 10%).

�Las pérdidas patrimoniales que no proceden de transmisiones de 2011 y 2012, pendientes de compensación a 31-12-13, se siguen compensando como antes, con ganancias que no provengan de transmisiones y, lo que no se pueda, con rendimientos de la base general, pero con el límite del 25% de estos (ahora solo el 10%).

�Norma especial para participaciones preferentes, deuda subordinada y valores recibidos por operaciones de recompra o canje de los anteriores (por el Real Decreto-ley 8/2014):

· Los rendimientos del capital mobiliario negativos generados antes de 01-01-15 por el canje o conversión de preferentes o deuda subordinada, se podrán compensar con el saldo positivo resultante de compensar entre sí ganancias y pérdidas patrimoniales provenientes de transmisiones. Asimismo, el saldo negativo resultante de compensar pérdidas con ganancias patrimoniales derivadas de transmisiones que provengan de esos productos financieros o de los recibidos por su canje, podrán compensarse con rendimientos positivos de rendimientos del capital mobiliario. El saldo negativo resultante en ambos supuestos podrá trasladarse a los 4 ejercicios siguientes.

· Si de 2010, 2011, 2012 y 2013 se arrastran saldos negativos provenientes de esos productos financieros o de los valores por los que se canjearon, que se encuentren pendientes de compensar

a 01-01-14, se podrán compensar en los mismos términos: rendimientos negativos con saldo de ganancias de transmisiones, y saldo de pérdidas de estos productos con rendimientos positivos

del capital mobiliario (siempre que no se haya pasado el plazo de 4 años).

· En 2014, si después de la compensación de los párrafos anteriores aún quedase saldo negativo, también podrá compensarse con el saldo positivo de ganancias patrimoniales de la renta general, hasta el límite del mismo que corresponda con ganancias que procedan de transmisiones (las generadas hasta en un año).

2.10. Reducciones de la base imponible

�A partir de 01-01-15 ya no se puede reducir la imponible por las cuotas pagadas a partidos políticos, pasando este beneficio fiscal a ser una deducción en cuota por donativos.

�Primas pagadas a seguros privados de dependencia del contribuyente o de sus familiares: se reduce el límite de las aportaciones máximas por contribuyente de 10.000 a 8.000 euros.

�Aportaciones a sistemas de previsión social (planes de pensiones, de previsión asegurados, etc.):

· Se incrementa la aportación a los sistemas de previsión social del cónyuge, que obtenga rendimientos del trabajo o de actividades económicas inferiores a 8.000 euros, de 2.000 a 2.500

euros.

· En las aportaciones a los sistemas de previsión social del propio contribuyente se suprimen las diferencias por edad del contribuyente, el límite relativo sobre suma de rendimientos netos del

trabajo y de actividades se fija en el 30% y el absoluto se rebaja a 8.000 euros anuales.

�Los partícipes de sistemas de previsión social podrán disponer de los derechos consolidados, además de en casos de desempleo de larga duración o de enfermedad grave, en la parte correspondiente a aportaciones realizadas con al menos 10 años de antigüedad. Hay que tener en cuenta que, a estos efectos, hasta 01-01-25 no se podrán hacer efectivos los derechos consolidados a 31-12-15 (las aportaciones y su rentabilidad hasta esa fecha).

� Régimen transitorio:

• Contingencias acaecidas en 2010 o anteriores: se puede aplicar la reducción del 40% si se percibe la prestación en forma de capital (correspondientes a primas aportadas hasta 01-01-07), como hasta 2014, pero solo si las prestaciones se perciben hasta el 31-12-18.

• Contingencias acaecidas de 2011 a 2014: solo se puede aplicar la reducción del 40%, a las prestaciones percibidas en forma de capital (correspondientes a primas aportadas hasta 01-01-07),

pero para ello es necesario que la prestación se perciba hasta el fin del octavo ejercicio siguiente al de la contingencia.

• Contingencias acaecidas en 2015 y siguientes: la reducción del 40% a las prestaciones en forma de capital (correspondientes a las primas aportadas hasta 01-01-07) solo se puede aplicar si las prestaciones se perciben en el ejercicio en el que acaezca la prestación y en los 2 siguientes.

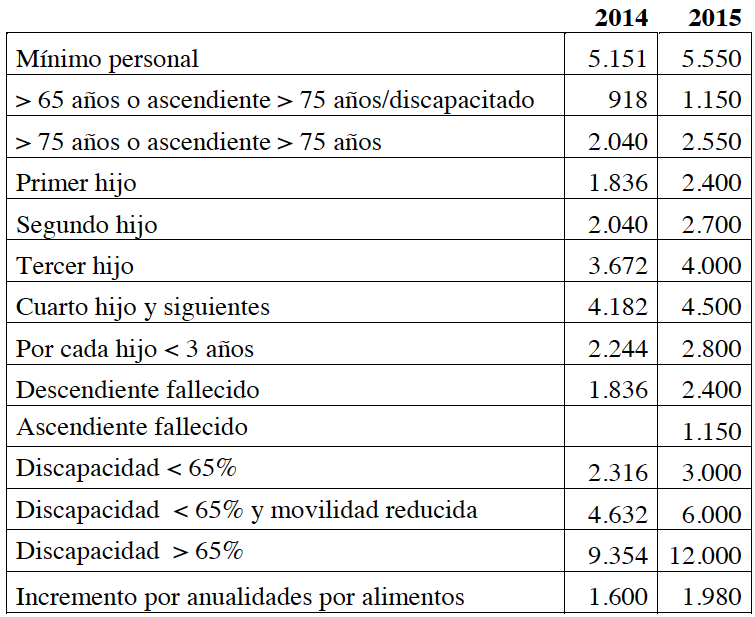

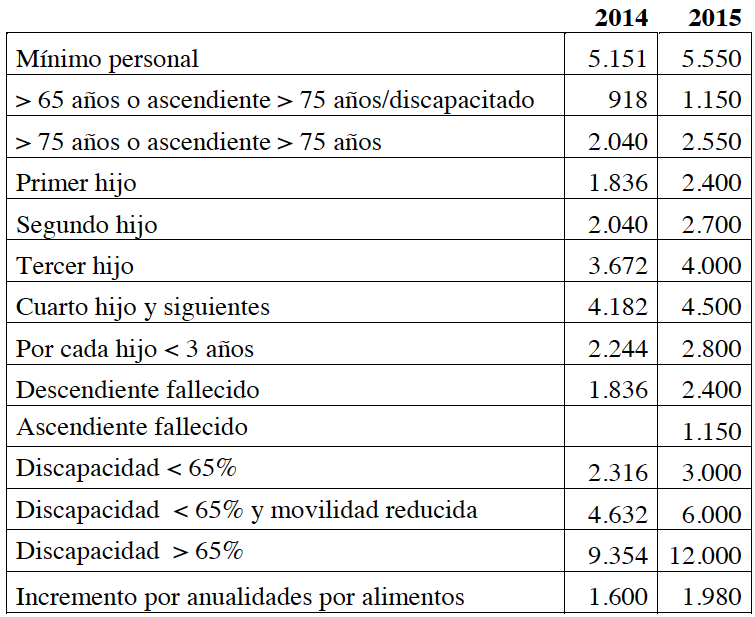

2.11. Mínimos personales y familiares

Se incrementan los mínimos personales y familiares, si bien el efecto se ve atenuado al llevarlos a una tarifa más reducida, siendo este efecto más acusado en 2016 que en 2015, por ser la tarifa inferior en este año. En general, el importe de los mínimos que ahora inciden como una deducción en cuota del 24,75% de su importe, en 2015 lo harán como una deducción del 20% y en 2016 del 19% de los mismos, aunque esto puede variar por las tarifas de cada Comunidad Autónoma y por los Mínimos que, en su caso, regula cada una de ellas.

Resumimos en el siguiente cuadro los vigentes en 2014 y los de 2015 y siguientes:

2.12. Anualidades por alimentos a los hijos

Cuando se satisfagan estas a hijos que no den derecho al cómputo del mínimo por descendientes, por decisión judicial, se sigue llevando a las tarifas ese importe por separado del resto de rentas y se incrementa la minoración por los mínimos personales y familiares, pasando el importe de la misma de los 1.600 euros actuales a 1.980.

2.13. Tarifas

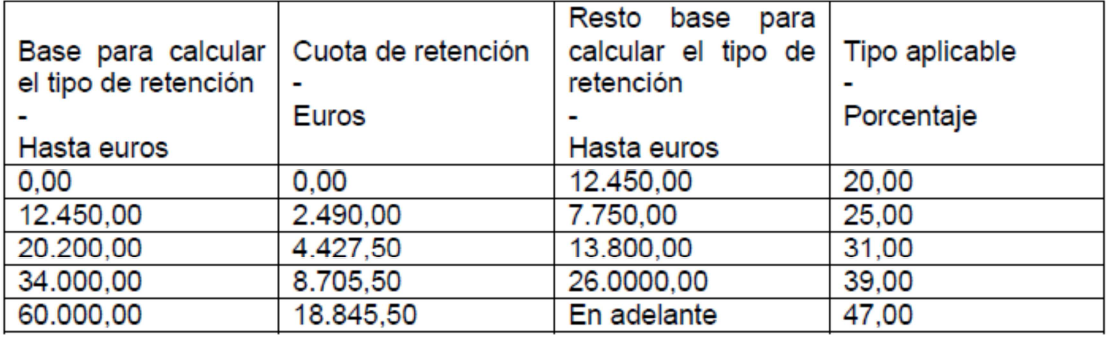

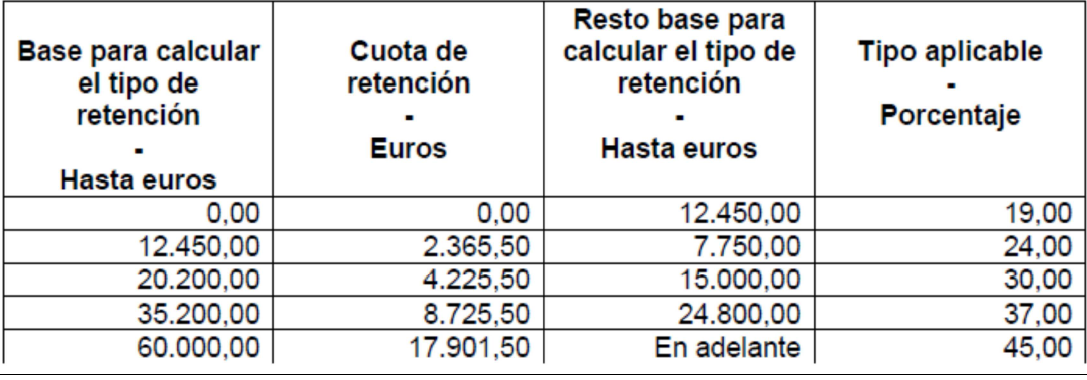

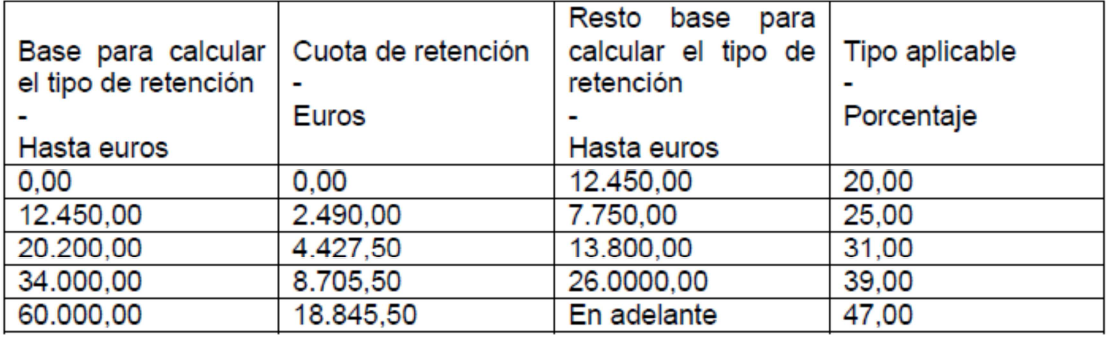

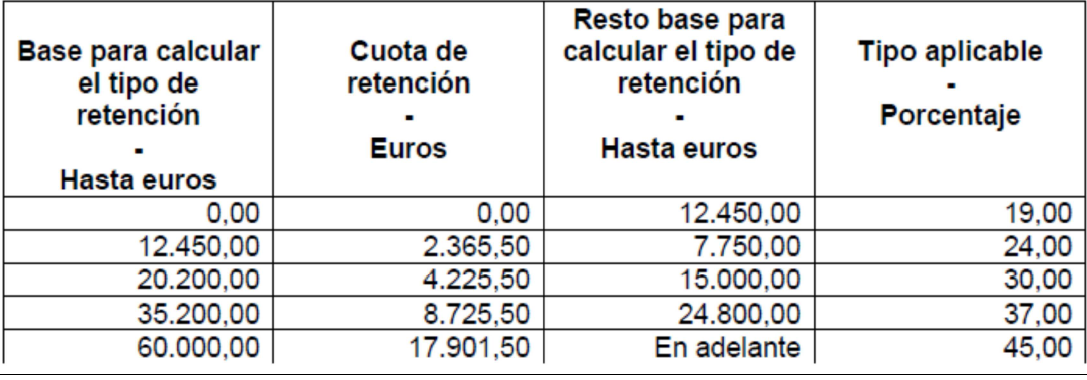

Sobre base liquidable general

La tarifa que aquí reflejamos es la que resultaría si la Comunidad Autónoma establece una igual a la Estatal, que coincide con la que se aplicará, en general, para calcular las retenciones sobre los rendimientos netos del trabajo:

Tarifa para 2015:

Tarifa para 2016:

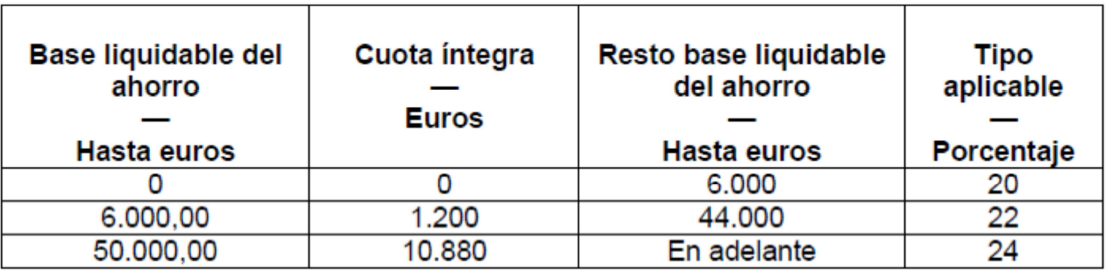

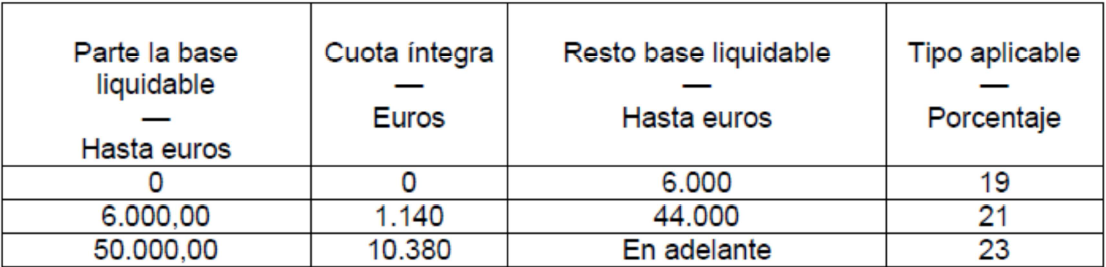

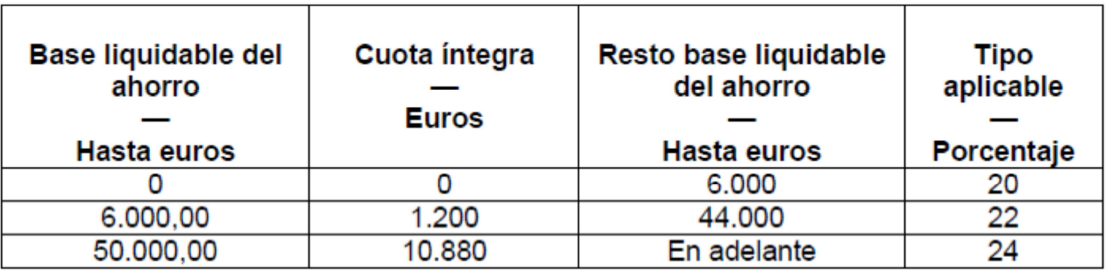

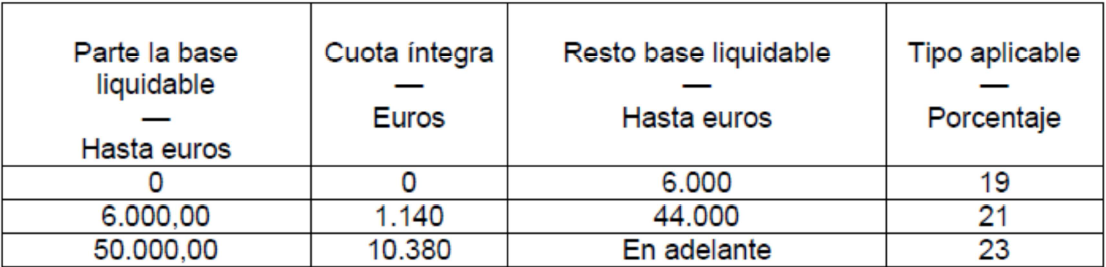

Sobre base liquidable del ahorro

Tarifa para 2015:

Tarifa para 2016:

2.14. Deducciones

�Deducciones por cuenta ahorro-empresa y por alquiler: se suprimen. No obstante, los inquilinos con contrato de arrendamiento anterior a 01-01-15 que hubieran satisfecho cantidades por alquiler con anterioridad a dicha fecha y hubieran tendido derecho a aplicarla, podrán seguir haciéndolo en las condiciones establecidas en la norma actual.

�Deducción por inversión de beneficios: se mantiene para empresarios de reducida dimensión (en Sociedades se suprime), si bien los porcentajes del 10 y del 5% pasarán a ser de 5 y 2,5%

respectivamente.

� Deducciones por donativos:

· Se añade la deducción del 20% de aportaciones a partidos políticos, con una base máxima de 600 euros anuales.

· Se incrementan los porcentajes de deducción a instituciones beneficiarias del mecenazgo premiando las deducciones pequeñas y recurrentes, incrementado, cuando menos, el porcentaje

de deducción del 25 al 27% en 2015 y al 30% en 2016, siendo estos porcentajes del 50 y 75% sobre los primeros 150 euros de donación en 2015 y 2016, respectivamente.

�Deducción de 400 euros: esta deducción que podían aplicar determinados contribuyentes con rentas bajas desaparece.

Nuevos impuestos negativos: además de la deducción por maternidad, se establecen minoraciones a la cuota diferencial (se podrán cobrar sin haber tenido retenciones por ese importe e incluso de forma anticipada) por las siguientes circunstancias: por cada descendiente discapacitado con derecho a aplicar el mínimo por descendientes por él (1.200 euros/año), por cada ascendiente discapacitado (1.200 euros) y, por ser un ascendiente o un hermano huérfano de padre y madre que forma parte de una familia numerosa (1.200 euros en general, 2.400 euros si es de categoría especial).

2.15. Regímenes especiales

Transparencia fiscal internacional

El régimen sufre una profunda modificación. Entre las novedades se pueden destacar que habrán de imputar en su IRPF la renta total obtenida por la entidad no residente si esta no dispone de una organización de medios materiales y humanos, lo cual no se aplica si acredita que las operaciones se realizan con los medios existentes en una entidad no residente del mismo grupo del Código de Comercio o cuando esa operativa responda a motivos económicos válidos. Se entiende por renta total la base imponible resultante de aplicar los criterios establecidos en el Impuesto sobre Sociedades. Si no se tienen que imputar todas las rentas positivas se imputarán una rentas de determinadas fuentes. No se imputan los dividendos y rentas originadas por la transmisión de participaciones cuando la entidad posea un mínimo del 5% en la filial y un mantenimiento de dicha posesión de al menos un año (entidades holding) si se dispone de organización para dirigir y gestionar la participación y las participadas no son patrimoniales.

Se suprime la posibilidad de opción a imputar las rentas en el período impositivo de aprobación de cuentas. Se imputa siempre en el periodo en el que concluye el ejercicio social. Se añade a la documentación que se presenta con la declaración el lugar del domicilio fiscal y la Memoria de las Cuentas Anuales.

No se aplicará el régimen si la entidad es residente en otro Estado de la UE, siempre que se pueda acreditar la realización de actividades económicas y motivos económicos válidos o se trate de una Institución de Inversión Colectiva regulada por normativa comunitaria, constituida y domiciliada en algún Estado miembro de la UE.

Régimen fiscal de impatriados

�Ámbito subjetivo de aplicación: se excluirá a los deportistas profesionales y se incluirán a los administradores de entidades con participación menor del 25%.

Requisitos: deja de tener incidencia dónde se realizan los trabajos y para quién, eliminándose la limitación de 600.000 euros de retribuciones previsibles en cada período impositivo.

�Tributación: todos los rendimientos del trabajo se entienden obtenidos en territorio español. Los rendimientos del ahorro tributan a una tarifa como la que hemos visto para el resto de contribuyentes, y el resto de rentas acumuladas a una tarifa del 24% hasta 600.000 euros y del 45% de ahí en adelante (en 2015 esos tipos serán del 24 y 47% respectivamente).

�Las retenciones de los rendimientos del trabajo se practicarán al 24% hasta 600.000 euros, y al 45% para el exceso sobre dicha cifra (47% en 2015).

�Se regula un régimen transitorio por el que los contribuyentes desplazados antes de 01-01-15 podrán optar por el régimen vigente antes de dicha fecha, aplicando los tipos del IRNR vigentes a 31-12-14, siendo necesario para ello que ejerciten la opción en la declaración correspondiente a 2015. En consecuencia, los deportistas profesionales desplazados antes 01-01-15 pueden seguir aplicando el

régimen.

Ganancias patrimoniales por cambio de residencia “exit tax”

Ámbito subjetivo: contribuyentes que dejen de serlo por cambio de residencia, cuando hubieran sido contribuyentes por lo menos en 10 de los 15 años anteriores al que deba declararse por este impuesto, si el valor de mercado de las acciones o participaciones titularidad del contribuyente excede de 4.000.000 de euros o, en caso de no llegar a esa cifra, el valor de las acciones o participaciones en las que tenga un porcentaje superior al 25% sume más de 1.000.000 de euros (si entra en el régimen por tas últimas, solo debe tributar por la ganancia de estas).

�Ganancia patrimonial imputable: la diferencia positiva entre el valor de mercado de los valores, en la fecha de devengo del último período que deba tributar por el IRPF, y su valor de adquisición. Si las acciones o participaciones cotizan, se tomará como valor de mercado el de cotización y, si no cotizan, el mayor del patrimonio neto que les corresponda en el último ejercicio cerrado antes de devengo del impuesto, y el que resulte de capitalizar al 20% el promedio de los resultados de los 3 últimos ejercicios cerrados. Si se trata de acciones o participaciones en IIC, se valoran por el valor liquidativo.

�Si se vuelve a ser contribuyente del IRPF sin haber transmitido las participaciones, se podrá solicitar la rectificación de la autoliquidación para obtener la devolución.

�Aplazamiento si lo solicita el contribuyente cuando el desplazamiento se realiza por motivos laborales (no a paraíso fiscal) o por cualquier otro si es a un país con CDI con cláusula de intercambio de información. El aplazamiento es de un máximo hasta el 30 de junio después de finalizar los 5 años siguientes al último que deba declararse por IRPF, ampliable a otros 5 si el desplazamiento es por motivos laborales. Si se adquiere de nuevo la condición de contribuyente, dentro del plazo, sin transmitir las participaciones se extingue la deuda aplazada.

�Si el traslado de residencia se produce a otro Estado de la UE o de EEE con el que existe efectivo intercambio de información, se puede optar por liquidar la ganancia solo si: se transmiten las

acciones “intervivos” en 10 años siguientes, se traslada fuera de la UE o EEE o no se comunique la opción especial. También se aplica si se traslada a un paraíso fiscal aunque no pierda la condición de contribuyente por IRPF y con determinadas especialidades.

Régimen de atribución de rentas

�Como en 2016 las sociedades civiles que tengan objeto mercantil, que vienen tributando en régimen de atribución, pasarán a ser contribuyentes del Impuesto sobre Sociedades, a los socios de las mismas se les da la opción de disolverse, si adoptan el acuerdo en los primeros 6 meses de 2016, con un régimen especial de diferimiento.

· Exención en la modalidad de operaciones societarias del ITPyAJD.

· Exención en el IIVTNU.

· Diferimiento al valorar lo recibido.

�Los socios de las entidades que a partir de 01-01-16 pasen a tributar por Sociedades, que tengan pendientes de aplicar saldos de deducciones por incentivos a la actividad económica, podrán seguir deduciéndolos en los mismos términos que venían haciéndolo.

2.16. Límite de la obligación de declarar

Se incrementa el límite cuando se obtienen rentas de más de un pagador, de 11.200 a 12.000 euros.

2.17. Retenciones

Sobre rendimientos del trabajo

�La percepción anual de rendimientos del trabajo máxima sobre la que no existe obligación de retener será de 12.000 euros, en lugar de los 11.200 actuales.

La escala aplicable es la que hemos reflejado en el apartado de tarifas.

Se suprime el redondeo para calcular el tipo de retención. El rendimiento neto de las retribuciones a administradores y miembros de Consejos de Administración será del 37% en 2015 y del 35% en 2016. Si los rendimientos proceden de entidades con importe neto de la cifra de negocios menor de 100.000 euros, el porcentaje será del 20% en 2015 y del 19% en 2016.

Sobre rendimientos del capital mobiliario y ganancias patrimoniales

�En rendimientos del capital mobiliario y en ganancias patrimoniales provenientes de la transmisión de participaciones en IIC (así como en arrendamiento de inmuebles) se aplicará el 20% en 2015 y el 19% en 2016.

Sobre rendimientos de actividades económicas

�El porcentaje de retención sobre rendimientos de actividades profesionales será del 19% en 2015 y del 18% en 2016. No obstante, con efectos desde el 05-07-14, fecha de entrada en vigor del Real Decreto-ley 8/2014, dicho porcentaje será del 15% cuando se trate de actividades con un volumen de rendimientos íntegros, en el ejercicio inmediato anterior, inferior a 15.000 euros y represente más del 75% de la suma de los rendimientos íntegros de actividades económicas y del trabajo obtenidos por el contribuyente en ese ejercicio.

3. Impuesto sobre la Renta de no Residentes

3.1. Exenciones de los beneficios distribuidos por filiales nacionales de no residentes

Exención de los beneficios distribuidos por filiales nacionales de entidades no residentes.

�Además de una participación mínima del 5%, para ser matriz se permite, de forma alternativa, un valor de adquisición de las participaciones superior a 20 millones de euros.

�También se permite que el período de tenencia de la participación (de 1 año) pueda ser cumplido, en lugar de por la propia matriz, por otra entidad del grupo.

�Se suprime la posibilidad de cumplir el requisito del porcentaje con un 3% si ese menor porcentaje es consecuencia de una operación de reestructuración.

Para la aplicación de la exención a beneficios distribuidos a entidades o establecimientos permanentes establecidos en el Espacio Económico Europeo (EEE) se exige que se tenga un efectivo

intercambio de información con ese Estado, en lugar de la existencia de convenio con cláusula de

intercambio.

Exención por dividendos Se suprime la exención de los primeros 1.500 euros de dividendos en consonancia con lo proyectado en el IRPF.

3.2. Rentas obtenidas a través de establecimientos permanentes (EP)

Rentas de EP’s que cesan o que trasladan al extranjero elementos patrimoniales

En estos casos habrán de integrar en la base imponible la diferencia entre el valor de mercado de los elementos y sus valores contables. En este último caso, si los elementos se transfieren a otro Estado de la UE o a uno del EEE con el que exista intercambio efectivo de información, el pago de la deuda tributaria se podrá aplazar.

Tipo aplicable a los EP’s de no residentes Se aplicarán los correspondientes del Impuesto sobre Sociedades. Por lo tanto en general el 28% en 2015 y el 25% en 2016.

Gastos estimados y rendimientos imputados por operaciones internas de un EP

Se dan reglas para la deducción de gastos estimados por las operaciones realizadas por un EP con su casa central en el extranjero cuando lo permita el Convenio y prevé la aplicación del régimen de operaciones vinculadas a las operaciones del EP con la casa central o con EP’s situados fuera de España.

3.3. Rentas obtenidas sin establecimiento permanente

�Si un contribuyente tiene que tributar como no residente y antes perdió la residencia en España tributando por la ganancia por cambio de residencia, correspondiente a acciones o participaciones, según la modificación regulada en el IRPF (exit tax), se prevé que en el IRNR tribute solo por la diferencia entre el valor de transmisión y el de mercado que se tuvo en cuenta cuando pasó a residir en el extranjero.

�Para la determinación de la base imponible se permite la deducción de los gastos previstos en la Ley del IRPF, si se trata de una persona física, o de los previstos en la Ley del Impuesto sobre

Sociedades, si se trata de una persona jurídica, en ambos casos acreditando que los mismos están relacionados con los rendimientos.

�La determinación de la base imponible correspondiente a residentes en un Estado miembro del EEE, como ya sucede para los residentes en uno de la UE, se realiza con las normas del IRPF.

�El tipo de gravamen pasa a ser, en general del 24%, en lugar del 24,75% que se aplica actualmente, y, para residentes en un Estado de la UE o del EEE con efectivo intercambio de información, solo el 19% (en 2015 el 20%).

�El tipo de gravamen aplicable a las entidades en régimen de atribución de rentas constituidas en el extranjero que realicen una actividad económica en nuestro país será del 25% (antes 35%).

�Los contribuyentes residentes en un Estado miembro de la UE o en uno del EEE cuando exista efectivo intercambio de información, podrán excluir de gravamen las ganancias patrimoniales puestas de manifiesto en la transmisión de la que haya sido su vivienda habitual, siempre que el importe obtenido se reinvierta en otra vivienda habitual. No obstante, se deberá retener si la reinversión no se ha producido antes de la transmisión de la vivienda antigua.

�Se abre una nueva posibilidad al residente en la UE o en un Estado del EEE con el que exista efectivo intercambio de información de tributar por el IRPF cuando obtenda unas pequeñas rentas en nuestro país y en el de residencia, habiendo tributado por el IRNR.

4. Regularización de pensiones procedentes del extranjero

Contribuyentes que no hubieran declarado pensiones percibidas del extranjero que deberían haber declarado

�Pueden presentar declaraciones complementarias sin recargos, intereses de demora ni sanciones en el plazo de 6 meses desde la entrada en vigor de esta ley, a partir del 01-01-15. Contribuyentes que presentaron fuera de plazo declaraciones regularizando pensiones percibidas del extranjero antes de la entrada en vigor de esta disposición.

�Se le condonarán los recargos, intereses y sanciones derivadas de las mismas. Contribuyentes con liquidaciones administrativas que no hayan adquirido firmeza por pensiones percibidas del extranjero antes de la entrada en vigor de esta disposición.

�Se les condonarán los intereses de demora, las sanciones que les hubieran sido impuestas y, en su caso, el recargo de apremio.

�Si en la liquidación se regularizaron otras rentas, la condonación será proporcional a las pensiones del extranjero, salvo que el contribuyente se encuentre obligado a declarar por la inclusión de estas, en cuyo caso la condonación será total.

Contribuyentes con liquidaciones administrativas firmes por pensiones percibidas del extranjero antes de la entrada en vigor de esta disposición

�Se les condonarán los intereses de demora, las sanciones que les hubieran sido impuestas y, en su caso, el recargo de apremio.

�Para ello, los obligados tributarios deberán solicitar la condonación en el plazo de 6 meses desde la entrada en vigor de esta disposición, desde el 01-01-15.

�Al igual que en el caso anterior, la condonación será proporcional a las pensiones del extranjero, salvo que el contribuyente se encuentre obligado a declarar por la inclusión de estas, en cuyo caso la condonación será total.

5. Modificaciones en el texto refundido de la Ley de Regulación de los Planes y Fondos de Pensiones

�Se adaptan los límites financieros de las aportaciones a planes de pensiones a los límites de reducción de la base imponible que se modifican en el IRPF.

�Se establece la nueva posibilidad de disponer de los derechos consolidados de las aportaciones con 10 o más años de antigüedad.

6. Modificación de la Ley 36/2006 de medidas para la prevención del fraude fiscal

� Se redefinen los conceptos de paraíso fiscal y de efectivo intercambio de información tributaria.

]]>